股市的合理价值是 600 点。

一)老派绅士

「不要忘了,除了票面收益之外,债券持有人还享有公司清盘时的优先偿还权」。

这句话是末日博士麦嘉华说的。在中国,估计 99% 的股市投资者根本不知道他在说什么,99.99999% 的投资者,根本不在意这句话是什么意思。

这句话是古典投资者的老派理论。按照最经典的定义,价值是什么;

价值就是未来所有现金流的总贴现。

遗憾的是,传统的经典已经离我们那么遥远,遥远到 99.99999% 的人都忘了他的距离。

二)流通市值

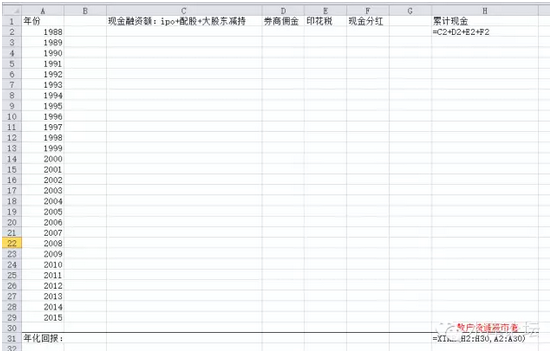

在上一篇《股市骗局(二)—– 回报率》之中,我们说到了股市正确的回报率计算方法,应该遵循以下的 IRR 表格。

其中,每一年都是股民们的 「净现金投入」。

一直到最后一年,他们手里的财富是 「总流通市值」。

然后用 IRR 拉一拉,就可以算出年化的回报率。

但事实上,这个公式仍然是错误的。其错误在于 「总流通市值」 的计算不对。

什么叫做流通市值?

许多人计算股市财富,就简单地将 「股价*股数」。包括许多美国公司,数千亿刀的市值,也是这样计算出来的。

但其实这样的算法,非常地不精确。德隆系吕梁等 「老庄股」 轰然崩塌,也证明了纸面财富并不是真正的财富。

你作为散户,买卖 100 股,200 股,或许可以按照当前的价格成交。但如果你抛售 100W 股,1000W 股,抛售公司 10% 的股份;

那么股价就会大跌,甚至跌去一半有多。

20 万亿股票,和 20 万亿现金,绝对不是同等数量级的财富。

那么,股民手中的 「流通股份」。如果我们将其视为一个整体,应该如何估值呢。

三)生命

所谓的 「生命周期法」,就是回归本源。

股票的价值=未来所有现金流的贴现。

绝大多数的公司,直到破产,分红甚至都拿不回现在的股价!

我们看到了一个无比残酷的现实。一只股票,譬如 80 元/股。每股盈利可能只有几角几分。而分红为零,甚至是负数。

在目前我们市场上,许许多多的股票,都是 80 倍以上的市盈率。而分红基本忽略。十年分红抵不上一次交易手续费。

在国际市场上,长期以来,市盈率 PE 始终维持在 9~12 倍之间。而中国股民的起步价就是 20 倍。动辄稍微有点增长,就是 40 倍 PE。

忽悠大师们说,「20 倍市盈率,对应着 5% 的回报,应属合理。股价仍被低估」。

是这样计算的么。不是的。因为他们偷换了一个很重要的前提。他们假设公司是永续的!

而事实上,公司是要提折旧的。

一家公司可以存活多久?1915 年道琼斯 30 只股票,迄今只有 GE 还存在。1900 年全美国最大的 100 家公司,迄今有一半倒闭,约一半被收购,活下来的不到 5%

大企业尚且如此,何况小企业。

1999 年时,美国人曾经做过一项调查。「你认为你的公司可以活过下一个 100 年么」。

当时如日中天的微软,Intel,得分都在 20% 以下。大笨象 IBM 是 34%

现在才过了 15 年,都不用等 2300 年。现实已经看得很清楚了。

微软,Intel,IBM 都快完蛋了。

柯达和 Nokia 已经完蛋了。

Honda 预期今年明年完蛋。

石油类股,Exxon Mobile,虽然还活着,但已显露颓像。整个石油产业有可能在 20 年内被新能源摧毁。

大企业尚且如此,何况小企业。

如果你要说中国的企业,「基业长青」,更加谈何容易。

中国的变革更快,产业变迁更迅速。时间更加 「被加速」。

你想想 30 年前的中国是什么样子的。

想想 20 年前。

甚至想想 2000 年时我们有多穷。很多人还买不起空调。

按照中国目前日新月异的发展速度。你能信保你手里的公司,那些中不溜秋的公司,在 30 年后还存在,还有竞争力,还能活着?

中国目前绝大多数的上市公司,除了 40 家 「中」 字头巨无霸。其他多半活不过 15 年。

股票是要提 「折旧」 的。绝大多数中国公司,必须在 15 年之内折旧完毕。

也就是说,任何股票,无论他多么地光辉灿烂。他的市盈率都不应该超过 15 倍。15 仅仅是拿回本金。

如果考虑到投资利息,PE 不应该超过 10 倍。

所以你看欧美这么多优质的企业,长期股市 PE 维持在 9~12 倍。为什么,人家要提折旧啊。

四)生命周期法

一只股票该值多少钱。股票的价值=未来所有现金流的贴现

目前,全球股市,都已经呈现泡沫。哪怕以标杆的 NYSE 为例,分红率大约为 2%。

这样意味着,这只股票,你持有 50 年,刚刚收回本金。

而这 50 年内,这家公司有九成九的概率已经破产了。

哪怕破产的前一年,前二年,该公司还是巨无霸,还是五百强公司。

但事实总是如此。股价的下坠,是从 99 美元->9 美元->0.9 美元(雷曼兄弟)

几乎一夜之间,数百亿的市值就清零。

船沉的时候,所有人都无法幸免。

如果我们研究一只只个股。那么目前全美国,估计股票投资的价值都是负数。

全美国任何一支股票。在其彻底破产之前,分红都拿不回本金。

那么事情就奇怪哉也。既然每一只股票都是亏的。为什么他们集合在一起,2000~3000 只股票构成市场,集合却成了赢利的呢?股市总指数是涨的呢。

这牵涉到了庞氏骗局。只要有后继的傻瓜,源源不断进入,指数就不会下跌。老股民可以将股票卖给新股民。

全球股市的现值估值,建筑在 「股价*股数」,而不是生命周期法。

我们想象一下,假设明天 「政府将股市关闭」。

假设政府将股市关闭。从此以后再也不许交易。所有的股民,拿着你们的股票,安安心心回家等分红。一直等上 50 年,等这些老公司自然消亡为止。

那么,你们手里的股票值多少钱???

从理论上来说,「关闭交易」 并不影响股票的估值。

但是如果你回到家去,关上门,静心地想上几十年,你就会对手里的股份,有更清醒的认识。

一只每年分红 0.20 元的证券,而且点点滴滴时断时续,十几年后还不保证本金会破产归零。

那么这个证券,估值最多就 1.5 元。而不是现在的 80 元。

许多坚持股市 「价值投资」 的人们,扪心自问。你们拿这股票回家。从今以后如同 1949 年般不许交易几十年。你们的股票值多少钱?!

真相并不复杂。复杂的是你不愿意真诚面对内心。

股市就值 600 点。

用 「生命周期法」,你会对自己手里的股票有更清醒的估值。假设明天股市从此关闭。你只能持有分红。

美国股市的合理价值,大约是 1/3-1/2,大约在 8000 点左右。

中国股市的合理价值,大约是 1/10-1/20,大约在 600 点左右。

中国 A 股目前是 4500 点。为什么说 1/10 是 600 点呢。

因为这里还有许多非流通 「中」 字头的基石。银行股石油股等巨无霸。他们的估值不可能无限下降。而许多小盘股。其实际价值应该是接近于零的。

而你该去买银行股么。也不是。他分三次红就要配一次股。派三粒糖就要拿回去一个西瓜。总分红还是负的。

五)一场游戏

你要说 「A 股的合理估值是 600 点」。估计会引来一群人的耻笑。

为什么,因为从 A 股面世以来,他从未回到过合理价值。

有时候我们也开始怀疑投资界的另一条圣典:「是泡沫总会破裂的」。

就目前而言,这条定律并不正确。至少也要做大的修改。

从 1988 年面世,迄今 A 股走过 27 年的岁月。

在这 27 年内,「A 股始终维持五倍以上的泡沫」。

这是一个巨大的泡沫。具体表现为任何公司,只要 A 股一上市,立刻就是鸡犬升天。

但奇异的是,这个泡沫从未破灭。有些时候还膨胀得更大了一点。

但估值是客观的。用任何一个方式,都无法推算出 600 点以外的其他答案。

当一只股票,直至破产,分红甚至都不能拿回现股价的 10%。这不是泡沫是什么。公司是要提折旧的。

英大证券有个李大霄。当股指 2300 点时,他声嘶力竭地说 「钻石底」。当估值到了 4300 点,他又拼命大喊 「太空顶」。

其实这是搞笑的。A 股哪里有什么 「价值投资者」。A 股的合理估值是 600 点。

600 点以上,都是投机。

4500 点固然是泡沫。2300 点依然是泡沫。二千三也能腰斩再腰斩。

既然是泡沫,大家就玩投机游戏。

600 点价值的东西,既然可以炒到 4500 点,为什么不能炒到 12000 点。

股票在 600 点以上,都是博彩业。而不是金融业。

博彩业么,天空无上限,智商无下限。

玩玩而已,不必当真。娱乐至上。

(yevon_ou@163.com,2015 年 5 月 8 日午)